¡Hola mundo!

Aestas Fund es un proyecto en busca de una oportunidad

Enlace a la presentación: Link

Cartera a 28/02/2023:

Rendimiento neto desde inicio (31/10/22): +2,6% vs. -0,3% MSCI World Euro Net

Rendimiento YTD: +8,8% vs. +5,2% MSCI World Euro Net

Durante el mes no se produjeron entradas de nuevas posiciones ni salidas completas.

Puedes seguirme en Twitter: @aestasfund

Índice

1. Introducción

2. Visión general y modelo de negocio

3. Commercial Cloud

3.1 CRM

3.2 Productos complementarios

3.3 Crecimiento y TAM

3.4 Migración del CRM desde Salesforce hacia Vault

3.5 La amenaza de la publicidad digital

3.6 Choque judicial con IQVIA

4. Development Cloud

4.1 Crecimiento y TAM

5. Ventajas competitivas y barreras de entrada

6. Márgenes y retornos

7. Capital Allocation

8. Management

9. Valoración y conclusiones

1. Introducción

Al inicio del milenio, Salesforce irrumpió en el mercado de software como la plataforma de gestión de relaciones con clientes (CRM) de referencia. Además, Salesforce ofreció su plataforma como servicio (PaaS) para que otras compañías pudiesen desarrollar sus propios aplicativos utilizando la infraestructura de la propia Salesforce.

Unos pocos años después, en 2007, Peter Gassner cofundó Veeva Systems. Previamente, Gassner trabajó en Salesforce desde 2003 hasta 2005, donde contribuyó en la construcción del CRM en la nube, que sigue siendo la base de la plataforma hoy en día. Gassner se dio cuenta de que existía un nicho de mercado con características muy específicas y un potencial interesante así que desde un inicio Veeva se enfocó en ofrecer soluciones de CRM específicas para empresas farmacéuticas y de ciencias de la vida. En este sentido, Gassner utilizó la plataforma de Salesforce y, como resultado de esta colaboración, Veeva CRM se convirtió en una especie de socio de Salesforce para la industria de ciencias de la vida, lo que a su vez evitó que ambas compitieran por el mismo nicho de mercado. Actualmente, Veeva es el líder mundial con una cuota de mercado muy elevada y creciendo claramente por encima del doble dígito.

Veeva ofrece soluciones que abarcan software en la nube, datos y consultoría empresarial y están diseñadas para satisfacer las necesidades de sus clientes y sus funciones empresariales más estratégicas: desde investigación y desarrollo (I+D) hasta la comercialización de los productos. Se trata de soluciones que ayudan al sector de ciencias de la vida a desarrollar y llevar productos al mercado más rápida y eficientemente, a comercializar y vender de manera más efectiva y a cumplir con las múltiples regulaciones gubernamentales de las diferentes áreas geográficas.

Debido al hecho de que Veeva está únicamente enfocada en la industria de ciencias de la vida, la compañía tiene una perspectiva única de un sector caracterizado por su complejidad y sus necesidades específicas. Esto le permite desarrollar soluciones específicas, adaptarse rápidamente a los cambios regulatorios e incorporar mejoras.

La industria a la que sirve Veeva está muy regulada y debe hacer frente a diferentes regulaciones en diferentes geografías lo cual requiere compartir contenido de manera rápida, eficiente y compatible con el cumplimiento de la ley. Antes de Veeva, los clientes usaban un conjunto de software empresarial para diferentes funciones operativas y de cumplimiento, a menudo almacenando documentos regulatorios y materiales de marketing localmente, por correo electrónico, Excel o en archivos compartidos en una red. El hecho de contar con el first-mover advantage junto con las características de la industria a la que sirve ha propiciado que Veeva sea uno de los mejores negocios del mundo.

2. Visión general y modelo de negocio

Como comentábamos, el CRM de Veeva está construido sobre la plataforma de Salesforce (de momento, aunque ya trataremos este tema más adelante). El trato era un win-win tanto para Veeva como para Salesforce. Por un lado, permitió a Veeva crecer rápidamente con poco capital mientras que por otro lado, permitió a Salesforce generar ingresos con un CRM de nicho que de otro modo difícilmente hubiese desarrollado de manera tan profunda, dejando espacio a potenciales competidores.

A pesar del crecimiento desorbitado del CRM de Veeva (los ingresos han pasado de $29 millones en a cierre del año fiscal 2012 a $1.850 millones a cierre del año fiscal 2022, 51% CAGR), la compañía no se durmió en los laureles. El CRM proporcionó una base sólida desde la cual construir un portfolio de productos relacionados y, en última instancia, productos enfocados a la I+D.

En 2011, la compañía lanzó Vault. Vault es un software creado internamente de manera íntegra (al contrario que el CRM construido sobre Salesforce) enfocado a gestionar documentos, procesos de calidad, registros, información de ensayos clínicos y cumplimiento regulatorio. Vault está diseñado para ayudar a las empresas de ciencias de la vida a acelerar la innovación (aunque también tiene un apartado comercial), mejorar la eficiencia y garantizar el cumplimiento de las regulaciones. A grandes rasgos, actualmente el CRM está orientado al aspecto comercial mientras que Vault está enfocado en el la recopilación, gestión y organización de documentos y datos en flujos de trabajo comerciales y, especialmente, de I+D.

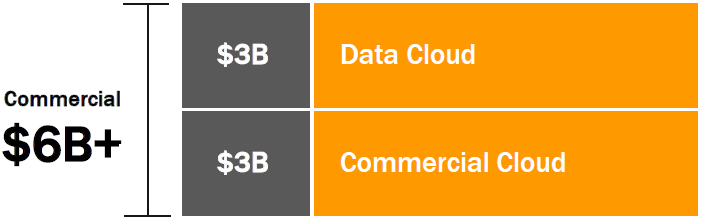

Así pues, Veeva divide su modelo de negocio en dos: Commercial Cloud y Development Cloud. Algunos aplicativos de Commercial Cloud están construidos sobre Vault, aunque la compañía no desglosa el porcentaje (ni siquiera reporta segmentos). Según nuestras estimaciones, Commercial Cloud representaría aproximadamente el 55% de los ingresos de la compañía mientras que Development Cloud representaría el 45% restante. A nivel geográfico, el 58% de los ingresos provienen de Norte América, el 28% de Europa y el 14% restante de Asia, Latam y RoW.

Hasta el 2021 Veeva reportaba los ingresos entre los segmentos "Commercial" (equivalente a la actual Commercial Cloud excluyendo la parte de Vault relacionada con el marketing) y "Vault" (equivalente a la actual Development Cloud incluyendo la parte de Vault relacionada con el marketing), por lo que es posible observar cómo buena parte del crecimiento de la compañía durante la última década se debe al buen desempeño de Vault.

1. Commercial Cloud

Veeva Commercial Cloud es un conjunto de soluciones de software, datos y análisis diseñadas específicamente para que los clientes puedan comercializar sus productos de manera más eficiente y efectiva.

Los clientes del CRM de Veeva lo utilizan para gestionar las relaciones con los médicos, hospitales y clínicas, y proporcionar una visión completa del ciclo de vida del cliente, desde la prospección hasta el marketing y la venta. Para entender mejor la naturaleza del producto vamos a exponer algunas de sus funciones:

Proporciona a los equipos de ventas y marketing de la empresa una base de datos centralizada de contactos y cuentas de clientes, lo que les permite segmentar a los clientes de manera efectiva y ejecutar campañas de marketing personalizadas.

Permite a los equipos de ventas planificar y realizar actividades, como visitas a médicos y presentaciones de productos y hacer un seguimiento de ellas en tiempo real.

Proporciona informes detallados sobre las ventas y los retornos, lo que permite tomar decisiones basadas en datos.

Ofrece otras herramientas de marketing como puede ser el correo electrónico o sistemas de gestión de pedidos

Algunos ejemplos de las soluciones de Commercial Cloud incluyen:

Veeva CRM y Veeva Medical CRM son soluciones integradas que permiten a los empleados de la industria de las ciencias de la vida gestionar, rastrear y optimizar su interacción con profesionales de la atención médica.

Veeva Align es una herramienta que permite asignar territorios rápida y precisamente en compañías de ciencias de la vida.

Veeva Data and Analytics es un conjunto de soluciones. Veeva Link proporciona inteligencia y conocimiento estratégico del mercado conectando expertos globales con millones de acciones, incluyendo publicaciones académicas, ensayos clínicos, congresos médicos, asociaciones y actividad en las redes sociales.

Más del 50% del segmento está conformado por el CRM construido sobre Salesforce mientras que el restante comprende varios aplicativos diferentes entre si.

3.1 CRM

El CRM de Veeva comprende funcionalidades específicas para cada vertical de la industria de ciencias de la vida apoyándose en la tecnología ya existente de Salesforce.com para crear herramientas que ofrecen un retorno para sus clientes significativamente mayor a sus alternativas “genéricas”. En comparación con las herramientas CRM genéricas, Veeva ofrece funcionalidades específicas y aborda las necesidades únicas de la industria tales como el seguimiento de investigación de medicamentos o el cumplimiento normativo.

En este aspecto, es importante señalar las diferencias entre un CRM genérico y un CRM enfocado en la industria de ciencias de la vida. En el ámbito famacéutico, los representantes de ventas no se enfocan tanto en buscar clientes potenciales y vender medicamentos, sino en educar a los médicos y proporcionar muestras. Debido a las regulaciones que rigen este proceso, Veeva se convierte no solo en una herramienta para automatizar las ventas, sino también en una herramienta de cumplimiento normativo.

Por otro lado, en comparación con las herramientas existentes en ciencias de la vida, Veeva se benefició de ser una pionera en crear arquitectura en la nube, lo que le permitió ganar cuota de mercado de los legacys como Siebel y Cegedim.

En este sentido, la pata CRM de Veeva cuenta con un market share superior al 80% (vs. 60% en 2016) y tiene como objetivo llegar al 90%. La cuota de mercado restante está más fragmentada entre IQVIA (en cartera de Aestas) y operadores más pequeños. En general, vemos muy poco riesgo competitivo para Veeva en CRM.

De cara a futuro, el riesgo competitivo es bajo. El punto clave será evitar la saturación de mercado y empujar la venta cruzada de nuevos aplicativos.

En este sentido, Veeva ha ido construyendo y desarrollando un conjunto de productos complementarios al CRM. Se trata de nuevos módulos que atacan necesidades de la industria. Se estima que el producto core CRM representa algo más del 60% de los ingresos mientras que los complementos representan el 40% restante.

3.2 Productos complementarios

Vault Commercial: Aplicaciones utilizadas por los departamentos comerciales y médicos. Incluye (i) Veeva Vault PromoMats, una plataforma de colaboración y revisión que permite a las empresas de ciencias de la vida crear, revisar, aprobar, distribuir y actualizar el contenido comercial y de marketing de manera eficiente y en cumplimiento con las regulaciones y políticas internas y (ii) Veeva Vault MedComms la cual permite simplificar la creación, aprobación y entrega de contenido médico y crear y mantener una única fuente validada de contenido médico en múltiples canales y geografías. La gestión integrada de consultas médicas permite a los equipos de asuntos médicos centralizar las consultas médicas y el contenido para entregar comunicaciones verbales y escritas a profesionales de la salud y pacientes.

En 2019, Veeva adquirió Crossix por $550 millones. Crossix trabaja con marcas farmacéuticas para proporcionar datos de pacientes de EE.UU. de manera segura y protegiendo la privacidad (compitiendo con IQVIA aunque con un dataset claramente inferior), junto con una plataforma de análisis diseñada para aumentar la efectividad del marketing digital. Crossix tiene la capacidad de aprovechar un cambio en la industria farmacéutica hacia el marketing digital (más adelante desarrollaremos este punto).

Data Cloud comprende OpenData, Link y Compass.

Opendata: Proporciona datos de profesionales y organizaciones de la salud que incluyen información demográfica, información y estado de licencias, información sobre especialidades, afiliaciones y otros datos clave.

Link: Ofrece información de mercado y datos en tiempo real sobre expertos científicos, líderes y personas influyentes, asociándolos con acciones relevantes para mejorar la comprensión del impacto médico y las conexiones relevantes.

Compass: Brinda información detallada del mercado farmacéutico, incluyendo datos de ventas y prescriptores, para mejorar la efectividad del equipo de ventas y la toma de decisiones estratégicas.

3.3 Crecimiento y TAM

De acuerdo con los datos de Goldman Sachs el crecimiento promedio del segmento comercial estaría situado entre el 10 y el 15%. Atendiendo el crecimiento CAGR de los ingresos totales de la compañía (recordemos que Veeva no reporta los resultados por segmentos) en el periodo 2014-2022 (31%) nos parece bastante razonable asumir un crecimiento >10% para este segmento.

De acuerdo con la tabla superior, el TAM se situaría por encima de $1bn. Sin embargo, Veeva lo sitúa en $6bn+. Es probable que Veeva tenga en cuenta segmentos de mercado que aún no se encuentran entre su amalgama de productos y que Goldman Sachs no tenga en cuenta el TAM de algunas líneas de negocio ya existentes por falta de información. En cualquier caso, asumiendo que el 55% de los ingresos corresponden al segmento Commercial Cloud (es decir, $1,1bn a cierre del 2022) la tasa de penetración se situaría, como mínimo, en el 17%.

A nivel más fundamental, consideramos que Veeva seguirá siendo capaz de hacer crecer esta pata del negocio siempre y cuando el retorno de la inversión de sus clientes sea atractivo. La oferta de productos altamente especializados para la industria de ciencias de la vida permite a las empresas mejorar la eficiencia operativa para lanzar productos al mercado de manera más rápida mientras garantizan el cumplimiento normativo. En cierto modo, no es posible no-adoptar los productos de Veeva debido a la presión competitiva y a la complejidad del marco regulatorio.

En este sentido, siempre y cuando el ROI sea superior al coste las compañías que adopten la tecnología de Veeva, los clientes partirán con una ventaja competitiva con respecto a aquellos competidores que no adopten los productos de Veeva.

A futuro, vemos que el potencial sigue siendo interesante debido a tres motivos:

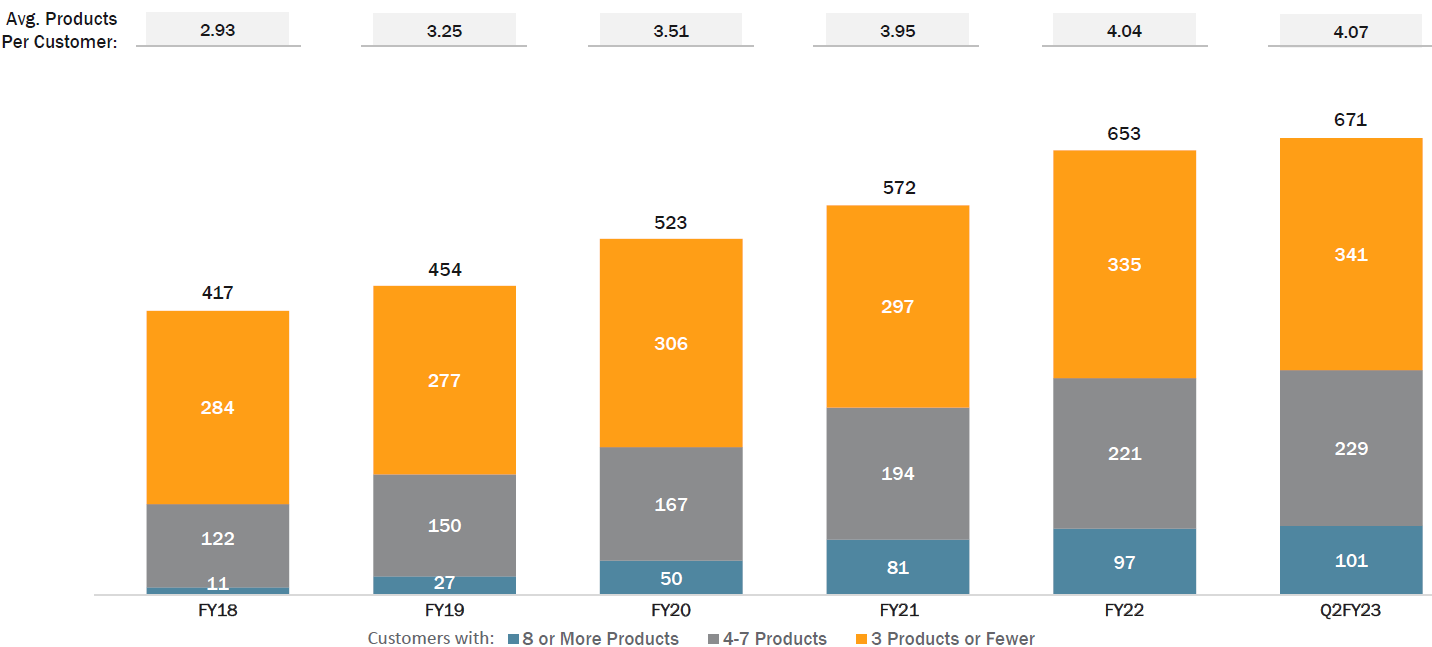

Creemos que los productos ya existentes con una baja cuota de mercado así como los nuevos lanzamientos seguirán impulsando los ingresos de Veeva. Los productos de la compañía mejoran el performance de sus clientes. Siempre y cuando esto siga siendo así en el futuro (y todo apunta a que en la época de la digitalización aun queda camino por recorrer) el segmento comercial de Veeva seguirá creciendo. Esto se ve reflejado en la evolución del número de productos promedio de Commercial Cloud por cliente, el cual creció a ritmos superiores al 8% entre el 2018 y el 2022:

Por otro lado, teniendo en cuenta que la cuota de mercado es del 80% y que por lo tanto no existen competidores fuertes en este espacio, Veeva podría permitirse a futuro incrementar el pricing de manera significativa en detrimento del ROI de sus clientes (los cuales no tendrían otra opción que “pasar por el aro” ante el riesgo de perder en términos competitivos). En resumen, el ROI de los clientes de Veeva es margen potencial para la compañía.

De acuerdo con Veeva, las empresas de ciencias de la vida en Estados Unidos pagaron aproximadamente $6.2bn para resolver violaciones de la False Claims Act y promociones fuera de etiqueta en 2021. En parte, esto sucede dada la complejidad de las guías regulatorias junto con la ambigüedad que puedan generar. Los productos de Veeva ayudan a mitigar este riesgo. Recordemos que los ingresos de Veeva se sitúan ligeramente por encima de los $2bn (vs. $6,2bn en multas).

3.4 Migración del CRM desde Salesforce hacia Vault

El 1 de diciembre, Veeva anunció que desarrollaría el CRM en Vault y trasladaría a los clientes actuales de CRM basado en Salesforce a esta nueva plataforma. Aproximadamente el ~30% de los ingresos de la compañía están relacionados con el CRM desarrollado en el PaaS de Salesforce.

Veeva podrá reutilizar algunas aplicaciones del CRM originalmente conectadas a la plataforma de Salesforce.com simplemente haciéndolas funcionar en la nueva plataforma de Vault. Sin embargo, algunas aplicaciones/funcionalidades tendrán que ser reconstruidas. Veeva reconstruirá estas aplicaciones con la misma estructura de datos e interfaz de usuario que antes, para que la transición para los clientes sea lo más sencilla posible.

El equipo de CRM en Salesforce seguirá añadiendo mejoras menores a este producto existente en los próximos años. Dado el tamaño de la plantilla existente, Veeva no espera tener que añadir recursos adicionales para financiar el desarrollo de CRM en Vault.

Timeline:

2023: Veeva realizará su primera demostración del nuevo CRM en la plataforma Vault.

2024: Los primeros adoptantes comenzarán a utilizar CRM en la plataforma Vault.

2025: Los nuevos clientes empezarán a utilizar CRM en la plataforma Vault en lugar del actual CRM en Salesforce.

2025-2030: Los clientes existentes se irán trasladando gradualmente de CRM en Salesforce a CRM en la plataforma Vault.

Veeva prevé que la transición requiera de semanas para clientes más pequeños y de meses para clientes más grandes. La compañía creará herramientas para mover los datos de Salesforce a Vault. Veeva ya tiene cierta experiencia con este proceso, ya que en algunos módulos traslada los datos de CRM en Salesforce a la plataforma Vault; por ejemplo: para usar Vault PromoMats. Veeva también migrará las integraciones entre los diferentes CRMs de los clientes y las aplicaciones típicas que se sitúan junto a Veeva aunque las integraciones fuera de este conjunto principal de aplicaciones serán responsabilidad del cliente.

A nuestro entender, algunos de los motivos que justifican esta decisión son los siguientes:

El hecho de que Veeva lanzase su CRM utilizando Salesforce le permitió escalar rápidamente en sus inicios. Sin embargo, actualmente si Veeva quiere agregar una característica de plataforma a una aplicación de Vault y de Salesforce, tiene que construirla por separado en cada plataforma lo que lleva a desinergias en I+D.

Por otro lado, Veeva paga entre $80-100 millones al año en comisiones a Salesforce lo que representa entre un 4,5 y un 5,5% de sus ingresos, aunque pensamos que este no es el motivo principal.

Sobretodo, y más importante, permitirá a Veeva expandirse a nuevos sectores. Si bien no tenemos conocimiento de que hubiese restricciones legales o reglamentarias explícitas que impidan a Veeva ofrecer sus productos en determinadas industrias creemos que la ruptura del acuerdo puede suponer el inicio de una expansión hacia otros sectores. Como veremos más adelante, el CAC seguramente augmentará pero teniendo en cuenta el TAM que destapa Veeva creemos que será acreetivo a nivel de EPS y, sobretodo, de FCF. Salesforce sitúa su TAM en $290bn para 2026 vs. $13bn actuales para Veeva (22x).

El riesgo es que incremente el churn hacia competidores como IQVIA o, en un futuro posiblemente Salesforce, aunque no pensamos que este vaya a ser un gran riesgo siempre y cuando Veeva ejecute la migración de manera correcta.

Finalmente, por lo que respecta a Salesforce, cuando finalice su acuerdo de no competencia con Veeva en 2025, eliminará las restricciones que le han impedido a participar en mercado de CRM de ciencias de la vida. Sin embargo, en general las empresas de software vertical como Veeva tienen barreras de entrada muy altas debido tanto al desarrollo técnico/producto dirigido a un mercado objetivo, como a las relaciones con los clientes (más adelante profundizaremos en ello). Como tal, asignamos una baja probabilidad a que una compañía de software horizontal como Salesforce pueda robar una parte significativa del mercado.

3.5 La amenaza de la publicidad digital

Uno de los riesgos clave para el negocio de CRM de Veeva es el cambio hacia el gasto en publicidad digital en lugar del gasto clásico en ventas y marketing en la industria farmacéutica. Específicamente, durante la pandemia de COVID, la industria aceleró esta transición ya que los representantes de ventas no pudieron realizar eventos en persona.

El gasto en publicidad digital en el sector de la salud y la industria farmacéutica creció a una tasa CAGR del 17% entre 2017 y 2020 y se espera que continúe superando el crecimiento del gasto publicitario en su totalidad (estimado en el 5% CAGR entre 2021 y 2025). Esto se compara con los presupuestos totales de la industria en marketing que crecerán a ritmos de dígito simple bajo.

En este sentido, es interesante señalar a nuevos players como Doximity. Doximity es una red social para médicos y profesionales de la salud. Es una especie de Linkedin aunque no permite hacer publicaciones si no que muestra artículos y relacionados de acuerdo al campo médico de cada usuario que posteriormente los usuarios pueden comentar. Doximity tiene una amplia adopción, con el 80% de los médicos estadounidenses y puede aprovechar su red para generar ingresos a través del marketing. Doximity cuenta con las 20 principales compañías farmacéuticas como sus clientes. La compañía reportó $344 millones de ingresos en el año fiscal 22 y ha crecido a un CAGR del 59% en los últimos 3 años (en comparación con el negocio comercial de Veeva, que ha crecido a una tasa compuesta anual del 21%).

Esto es importante ya que una parte de la evolución del negocio del segmento comercial está ligado al número de representantes de ventas (“comerciales”) ya que cada uno de ellos es, en definitiva, un usuario de los diferentes aplicativos de Veeva.

El COVID y el cambio acelerado hacia lo digital han llevado a una mejora en la productividad de la industria y a una evaluación de la reducción de las fuerzas de ventas. En 2021, Amgen despidió a 500 empleados de EE. UU., principalmente representantes de ventas, debido a cambios duraderos en el negocio y la expectativa de continuar aprovechando las capacidades digitales en la organización de ventas. En 2022, Pfizer también redujo el número de representantes de ventas debido a que los profesionales de la salud esperan menos interacciones en persona. Deloitte, por su parte, ha realizado entrevistas que indican que las empresas de biotecnología y farmacéuticas esperan cambios permanentes en la reducción de las fuerzas de ventas en el futuro y el uso creciente de plataformas digitales.

Veeva estimó que las reducciones de representantes de ventas en su base de clientes serían del orden del 10% de los representantes totales de la industria de ~475K, lo que implica aproximadamente ~50K en reducciones de representantes y ~$50mn en impacto acumulado en ingresos o el 6% de las ventas de 2021. De acuerdo con la compañía, la mayoría de estas reducciones se realizaron en 2022. Las reducciones hasta ahora se han compensado con ventas cruzadas y nuevos clientes pero es algo a tener en cuenta: la aceleración de la publicidad digital en plataformas como Doximity restará presupuesto en marketing que de otro modo probablemente iría a parar (al menos en parte) a Veeva. Al final, es un tema de ROI y tiene sentido que las empresas farmacéuticas desplacen parte del presupuesto destinado al marketing tradicional (en persona) hacia el digital.

Sin embargo, creemos que queda mucho mercado por destapar (ver apartado TAM) por lo que no es un riesgo que consideremos crucial para lo compañía a largo plazo. Además, Veeva está aumentando su exposición al crecimiento secular de la publicidad digital con Crossix. Crossix proporciona análisis que son complementarios (e independientes) a los proporcionados por Doximity. Corssix se utiliza para ayudar a evaluar el impacto de las campañas de marketing digital (como puede ser las que se realicen en Doximity) y tradicional en la industria de la salud.

3.6 Choque judicial con IQVIA

Veeva e IQVIA se encuentran inmersas en varios procesos judicial desde hace años. Esto es fruto del hecho de que ambas compañías compiten en varias áreas de su negocio. Por ende, me parece lógico que intenten “rascar” a su competidor vía demandas.

Por resumirlo un poco, Veeva demandó a Medidata, IQVIA y Sparta en California en 2017 cuestionando acuerdos como los de no competencia y confidencialidad. En 2022, un tribunal de California permitió que algunos reclamos de Veeva avanzaran, pero otros no. En relación a IQVIA, inicialmente se desestimó la demanda de Veeva, pero esta decisión se revocó en 2019 y ahora están en fase de recolección de pruebas. Por otro lado, IQVIA demandó a Veeva en Nueva Jersey en 2017 por usar su propiedad intelectual sin permiso, buscando medidas cautelares y daños. Veeva contrademandó alegando prácticas injustas de IQVIA. En 2021, un tribunal determinó que Veeva había usado datos de IQVIA incorrectamente y había eliminado pruebas, enfrentando ahora sanciones y apelando esa decisión.

Evidentemente no tenemos ni idea de cómo acabará el asunto. Probablemente una de las partes (o las dos) tenga que pagar una multa como ya han venido haciendo en otros casos con importes poco materiales. Por otro lado, no creemos que el resultado del juicio vaya a cambiar la dinámica de fuerzas entre ambas partes. Sin embargo, debo ser consciente que existe cierto riesgo (unknown-unknown) por esta parte.

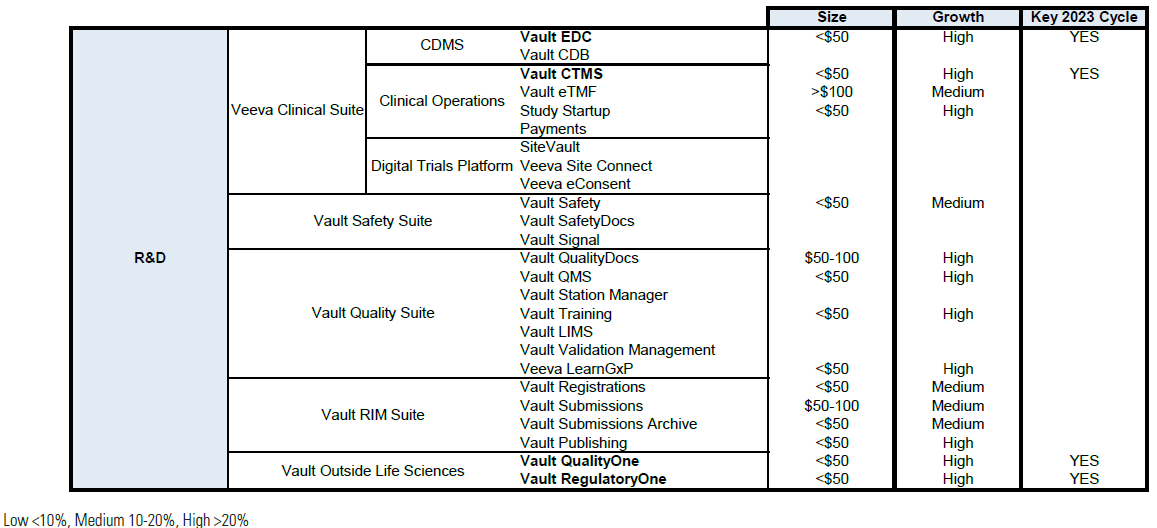

4. Development Cloud

Veeva Development Cloud es un conjunto de aplicaciones en la nube, en su mayoría construidas sobre Vault, que abarcan funciones clínicas, regulatorias, de calidad y seguridad. Vault permite la recopilación, gestión y organización de documentos y datos en flujos de trabajo relacionados con I+D. En cierto modo, Vault es parecido al PaaS que ofrece Salesforce. El objetivo es hacer los ensayos clínicos más eficientes.

Dentro de Development Cloud es posible utilizar un único módulo/plataforma o utilizarlo como una solución integrada con varias aplicaciones que permite unificar y gestionar documentos y datos relacionados en un único sistema global.

Algunos ejemplos de que aplicaciones tiene Vault para la industria de ciencias de la vida podrían ser los siguientes:

Registros regulatorios de ensayos clínicos lo que permite a los clientes cumplir con los requisitos regulatorios.

Gestión de documentos relacionados con la I+D como protocolos de investigación o ensayos clínicos en tiempo real y de manera colaborativa.

Gestión de datos clínicos. La plataforma proporciona herramientas de análisis y visualización de datos, lo que permite a las empresas tomar decisiones informadas basadas en datos y mejorar la eficacia de sus ensayos clínicos.

Algunos ejemplos de las soluciones de Veeva Development Cloud incluyen:

Veeva Digital Trials Platform, una plataforma de ensayos clínicos digitales que ofrece un ecosistema entre pacientes, sitios de investigación, CROs y patrocinadores de ensayos. La plataforma está diseñada para acelerar y mejorar la ejecución de ensayos clínicos con una mayor precisión de datos y diversidad de pacientes.

Veeva Vault RIM: Ofrece capacidades completamente integradas de gestión de información regulatoria (RIM) en una sola plataforma en la nube.

Veeva Vault Quality: Plataforma de aplicaciones de calidad para gestionar de manera fluida los procesos y el contenido de calidad en una sola plataforma para una mayor visibilidad y control.

Al igual que sucedió con el CRM, Development Cloud se ha beneficiado de la falta de innovación entre los jugadores legacy, junto con un entorno regulatorio favorable y los esfuerzos de las empresas de ciencias de la vida para modernizarse. Es más, buena parte de los ingresos de Vault vienen por capturar clientes con plataformas de gestión de contenido legacy (por ejemplo, Documentum, OpenText y Sharepoint) y sistemas centrados en datos (por ejemplo, Oracle). Una vez más, el hecho de ser un jugador de nicho junto con la complejidad de la industria a la que sirve ha jugado a favor de Veeva.

4.1 Crecimiento y TAM

De acuerdo con los datos proporcionados por Goldman Sachs, el crecimiento esperado para Development Cloud es superior al 21%. Observando la tendencia de la última década, nos parece una cifra bastante razonable (e incluso conservadora).

A parte de la ya comentada especialización, Development Cloud se beneficia de la transformación digital de la industria, de la migración a la nube (lo que comporta mayor flexibilidad, escalabilidad y una mejor implementación de las actualizaciones) y del hecho de que los competidores no son capaces de ponerse las pilas, probablemente debido a que se trata de un nicho demasiado específico para ellos.

Al igual que sucede con Commercial Cloud, existen tres razones para que el crecimiento de la división continue siendo elevado en el futuro. Los dos primeros son idénticos a los de Commercial Cloud (mejora competitiva de sus clientes gracias a la adopción de los productos de Veeva + el hecho de que parte del ROI del cliente es margen potencial para la compañía).

Vamos a explicar el tercer motivo:

De acuerdo con Veeva, con la creciente competitividad de la industria de ciencias de la vida, evidenciada por un aumento sustancial en el número de aprobaciones promedio de nuevos medicamentos, existe la posibilidad de perder importantes ingresos en la fase crítica inicial del ciclo de ventas de un medicamento si los problemas de manejo de revisiones y aprobaciones médicas, legales y regulatorias (MLR) retrasan su comercialización. En este sentido, las empresas que han optimizado sus flujos de trabajo de MLR han visto una reducción del 57% en los tiempos de ciclo de revisión y una disminución del 55% en el tiempo dedicado a reuniones de revisión. Por ello, consideramos que los productos de Development Cloud son críticos para la industria.

En un entorno donde la biotecnología seguirá ganando peso (ver informe sobre Thermo Fisher: https://aestas.substack.com/p/thermo-fisher) es de esperar una amplia adopción de la tecnología que impulse aumentos en la productividad.

Por otro lado, Veeva sitúa el TAM de Vault en $7bn por lo que teniendo en cuenta que este segmento tiene un peso del ~45% sobre los ingresos totales de la compañía, la tasa de penetración de los productos de Veeva sería del 14% aproximadamente.

5. Ventajas competitivas y barreras de entrada

Una de las mayores barreras de entrada de Veeva (y que dificulta que IQVIA o Salesforce puedan llegar a robarle una parte sustancial de la cuota de mercado a medio plazo) es el coste de cambio. Esto es así por varios motivos:

El hecho de que los clientes de Veeva cuenten con más de 4 productos en el segmento comercial y de prácticamente 3 en el segmento I+D dificulta mucho la migración hacia otras plataformas, especialmente por un tema de pricing.

Si a esto le unimos la especifidad de los productos de Veeva (nicho)…

…así como el riesgo operacional de pasarse a la competencia (pérdida de datos, retrasos en los lanzamientos e incluso paralización temporal de la actividad)…

…y el coste de la curva de aprendizaje…

…tenemos como resultado unas barreras de entrada que, ahora mismo, nos parecen muy elevadas. Esto se refleja en una tasa de retención del 120% lo que junto con una penetración del ~15% agregado facilita unos objetivos de crecimiento a largo plazo claramente por encima del 10% e indica pérdidas mínimas de clientes.

El alto grado de especificación detrás del software de Veeva es un activo para sus clientes (mejora el flujo de trabajo y la facilidad para cumplir con las regulaciones) y para la propia Veeva (los clientes tienen su flujo de trabajo complejo integrado en su software). Además, el hecho de llevar más de una década trabajando codo con codo con sus clientes permite a Veeva tener un amplio conocimiento de las necesidades de la industria.

Aunque el precio es importante, no es la principal preocupación en la industria farmacéutica. Esto se debe a que el proceso de desarrollo de un nuevo medicamento tiene un coste promedio de $2.5bn y puede llevar alrededor de 10 años desde el descubrimiento hasta la aprobación regulatoria. Los clientes de Veeva no se arriesgaran a perder el tiempo y el dinero invertidos en el desarrollo del medicamento con el objetivo de cambiar a un proveedor de bajo coste que podrían retrasar la llegada al mercado del medicamento (la rentabilidad del cual viene marcada por el vencimiento de la patente).

Otra de las ventajas de Veeva es que consolida flujos de trabajo tradicionalmente aislados e independientes, que recaían en plataformas de terceras empresas, permitiendo a sus clientes gestionar de manera íntegra todo el ciclo de vida de un medicamento.

Todo ello se ve reflejado en el Customer Acquistion Cost (CAC), el cual pasa a ser una barrera de entrada por lo que explicaremos a continuación. De acuerdo con @YHamiltonBlog, el CAC de Veeva es de entre 0,8 y 1,2 mientras que el otros SaaS es de entre 1,5 y 2,5. Esto se explicaría por los atributos únicos que tienen sus productos gracias a la especifidad que otorga operar en un nicho de mercado en relación con los competidores horizontales. Además, el hecho de que la industria de ciencias de la vida esté concentrada (el top50 de compañías representan el 70% de los ingresos) facilita la venta de los productos de Veeva. De ahí que el porcentaje en Sales & Marketing de Veeva (~16%) sea significativamente más bajo que el de Salesforce (~40%). En este sentido, de acuerdo con Goldman Sachs, la relación Lifetime value (LTV) entre Customer acquisition cost (CAC) de Veeva es de 7x, una de las mayores de la industria de software.

Por otro lado, los activos intangibles también juegan a favor de Veeva. La compañía cuenta con ~1,000 clientes, incluidas 19 de las 20 compañías farmacéuticas más grandes del mundo. Por otro lado, tal y como hemos comentado en el apartado de “La amenaza de la publicidad digital”, Veeva se centra en un mercado potencial de solo 400-500.000 representantes de ventas. Debido a los requisitos específicos de la industria, al Know-how y a la ventaja reputacional de Veeva, combinados con un mercado relativamente pequeño, es posible que Salesforce o potenciales nuevos competidores no encuentren interesante este sector, protegiendo el modelo de negocio.

6. Márgenes y retornos

Para el análisis de los márgenes y retornos utilizaremos los datos GAAP (nunca utilizamos los ajustados por la compañía).

Veeva todavía se encuentra en plena fase de crecimiento. Consecuentemente, el modelo de negocio requiere que la compañía reinvierta, alterando los márgenes. En este sentido, es observable como los márgenes cederán durante los años fiscales 2024 y 2025, como consecuencia del mayor gasto en R&D. Además, la transición en el método contable de los ingresos (TFC) también está teniendo cierto impacto negativo en los márgenes.

A medio y largo plazo, esperamos que la variabilidad de los márgenes se estabilice a medida que la compañía pase de una fase de expansión, reinversión y crecimiento a una fase de mayor madurez del modelo de negocio. A partir de entonces, veremos el efecto del apalancamiento operativo en un modelo de negocio que no creemos que esté sujeto a grandes ciclos de reinversión ligados a la protección del modelo de negocio ya que las barreras de entrada son los suficientemente elevadas.

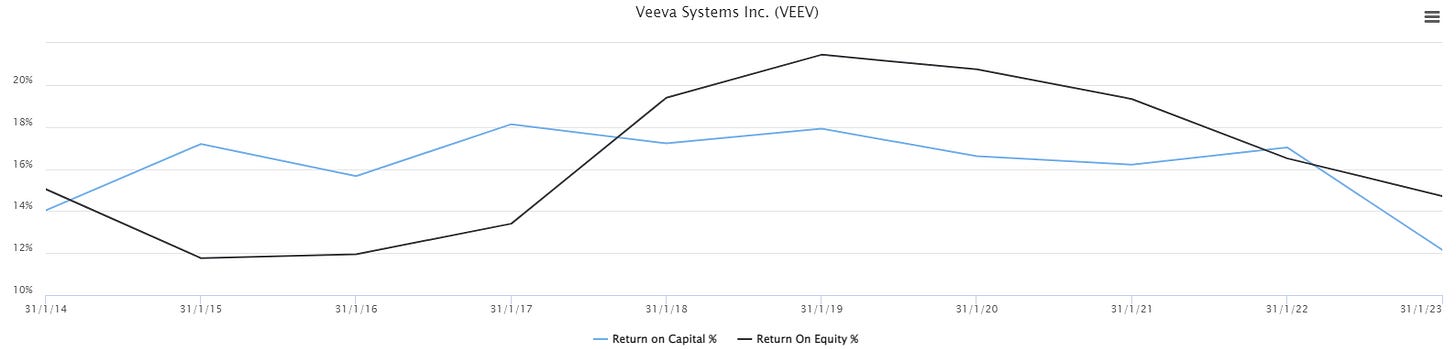

Por otro lado, merece la pena señalar que los retornos no han mejorado durante los últimos años. En este sentido, el denominador (Equity) ha crecido a la par que los beneficios durante los años fiscales 2018-23 (33%) como consecuencia de la no-repartición de beneficios por parte de Veeva (ya sea en forma de dividendo o de recompra de acciones), dificultando la expansión de los retornos sobre los fondos propios y/o el capital invertido. A medio y largo plazo, esperamos que los retornos mejores a medida que la compañía empiece a repartir el capital entre sus accionistas.

7. Capital allocation

Veeva es una máquina de imprimir dinero: el margen FCF promedio de los últimos 6 ejercicios económicos se situó ligeramente por encima del 36%. Su baja intensidad a nivel de CapEx junto con el hecho de que la reinversión (marketing, R&D) pasa por P&L (a excepción de M&A) dejan un FCF realmente elevado y creciente:

En el periodo 2018-2023 Veeva acumuló $3,0bn en FCF y $2,6bn si incluimos M&A. Este capital se mantiene en Caja y equivalentes ($3,1bn a cierre de 2023 de los cuales $2,2bn en Short-term investments). La compañía no tiene deuda. En un entorno de tipos de interés al alza, Veeva será capaz de generar retornos interesantes sobre su posición en caja: ya en 2023 Veeva consiguió generar unos $50 millones, equivalente a un ~10% del EPS.

Por nuestra parte, somos partidarios de que la compañía empiece a ejecutar una política de recompras. Si bien es cierto que la valoración ha sido exigente durante los últimos años, pensamos que el múltiplo ha corregido lo suficiente como para poder aplicar Buybacks, especialmente teniendo en cuenta que un ~12,5% del EV está conformado por la caja neta. Como ya hemos recalcado en alguna otra tesis de inversión, si nos encontramos invertidos en una empresa siempre estaremos de acuerdo con que se realicen recompras.

Un punto controvertido es el SBC. Este ha augmentado desde el entorno del 25-30% en los años fiscales 2018-20 hasta el 45% en el FY23. A nuestro entender, esto responde a dos motivos:

En primer lugar, la compañía ha incrementado el gasto en R&D, probablemente debido a la migración a Vault. Consecuentemente, Veeva necesita incorporar talento y de ahí el incremento en la partida de SBC.

En segundo lugar, tal y como señala @borrowed_ideas en una nota muy interesante sobre esta temática (https://www.mbi-deepdives.com/sbc/), la partida de SBC estaba infravalorada en el periodo previo a 2022 (año de caídas en aquellos activos de larga duración, como es el caso de Veeva) y sobrevalorada de 2022 incluido en adelante. Recomiendo encarecidamente su lectura. Aquí un fragmento de la nota: “This is exactly why I used to disagree with many investors who want to just subtract SBC from FCF each year because the SBC we are seeing on Income Statement/Cash Flow can be severely underestimated or overestimated depending on what's going on in the stock prices after the grant. In other words, the actual economic cost of SBC was underestimated in 2020-21 and highly likely to be overestimated in 2022-2023. Don't be angry why companies' SBC as % of revenue isn't going down in 2022-23 when the SBC that you see on Income Statement may be pretty overestimated.”

Haciendo un simple promedio del SBC como porcentaje del FCF durante los últimos años (32%) y asumiendo que el gasto en R&D permanecerá elevado durante los próximos ejercicios económicos, es probable que la ratio SBC/FCF se sitúe en el 35-40%. Sin duda es un porcentaje elevado para nuestro gusto. Sin embargo, nuestra opinión sobre el tema es la siguiente: no creemos que las SBC deban sustraerse del FCF ya que no es una salida de caja. Sin embargo, a la hora de modelar y valorar la compañía, incrementamos el número de acciones. En definitiva, seguimos los preceptos IFRS/GAAP ya que nos parece lo más lógico y razonable.

A nivel de M&A, en el año fiscal 2020 Veeva adquirió Crossix (ya comentada en anteriores apartados). Durante su última call la compañía puntualizó que tienen cierto apetito en M&A y que están observando como las valoraciones de sus targets están cayendo, poniéndose cada vez más a tiro. Por tanto, no debería sorprender que Veeva anuncie alguna adquisición durante los próximos trimestres. Creemos que Veeva tiene la oportunidad de impulsar el crecimiento a través de fusiones y adquisiciones, especialmente dado el rico ecosistema de activos especializados que están alcanzando masa crítica a medida que mejora la adopción de tecnología en ciencias de la vida.

8. Management

A cierre del ejercicio fiscal 2022 (hace 1 año, aunque no tenemos constancia de que haya habido cambios significativos) Peter Gassner (57 años), CEO y fundador, contaba con 1,3 millones de acciones de Veeva clase A y con el 91% de las acciones de clase B. Cada acción de clase A cuenta con 1 derecho a voto mientras que cada acción de clase B cuenta con 10 derechos a voto (y es reconvertible en una acción de clase A en cualquier momento, a decisión del accionista). En consecuencia, Gassner contaba con el 51,5% del derecho de voto.

El valor de la participación de Gassner en la empresa es de alrededor de $2,9bn. Por tanto, podríamos considerar Veeva como una compañía familiar, capitaneada por su fundador, el cual cuenta con un capital muy relevante invertido en la propia empresa, alineando nuestros intereses con los suyos. En definitiva, Veeva está liderada por un gestor con visión a largo plazo.

El bagaje de Gassner hasta el momento ha sido muy bueno: Veeva salió a bolsa en 16 de octubre de 2013 a $37 por acción. Actualmente cotiza a unos $175 por lo que la revalorización ha sido equivalente al 373% vs. 134% del S&P 500.

Gassner tiene un sueldo “simbólico” de alrededor de $300.000 anuales si bien en 2018 recibió un paquete de opciones valorado en $87,8 millones. Teniendo en cuenta que la fortuna de Gassner en aquel momento era equivalente a bastantes veces este paquete de acciones y que su principal interés es hacer que el precio de la acción suba, no entendemos muy bien porque diluyó la empresa de esta manera. En cualquier caso, Gassner es reconocido en la industria como uno de esos visionarios, self-made, capaces de generar valor a largo plazo.

9. Valoración y conclusiones

Durante los años fiscales 2018-22 la compañía hizo crecer el FCF a un ritmo del 31% CAGR. Nosotros modelamos un crecimiento anualizado del 12,5% para los años fiscales 2023-30 y valoramos al 3,5% para obtener una TIR del 9,6% (incluyendo un 1% de dilución anualizada).

En este sentido, el promedio de Yield al que cotizó Veeva durante los últimos 6 ejercicios económicos se situaba en el 2,2% por lo que creemos que el riesgo en términos de TIR es al alza. Actualmente cotiza al 2,5% 2024e y al 3,6% 2026e. Por tanto, nos parece que nuestras estimaciones y el múltiplo aplicado es bastante conservador, más aun teniendo en cuenta la calidad de la compañía.

Veeva es una compañía con barreras de entrada (coste de cambio, bajo CAC) y ventajas competitivas (know-how de nicho) que opera un mercado muy grande (TAM $13bn vs. $2,2bn ingresos en FY23), que se expande (el TAM en 2007 era equivalente a $2bn y en 2015 era equivalente a $5bn) y con una tasa de penetración baja (~15%). Su cuota de mercado del 80% en CRM (vs. 60% en 2016) así como la tasa de retención de sus clientes (120%) denotan la calidad del modelo de negocio. Además, cuenta con un jinete de primera división (Gassner), relativamente joven (57 años) y 100% alineado con los objetivos del resto de accionistas al tener más de $2bn invertidos en la compañía. Por último, la finalización del acuerdo con Salesforce podría destapar un TAM unas 20x superior al actual. En definitiva, consideramos que Veeva cuenta con un excelente binomio de Durabilidad + Crecimiento y por ello forma parte de la cartera de Aestas Fund.

DISCLAIMER. Toda la información ofrecida en el presente documento tiene un carácter meramente formativo y no representa una recomendación de compra (artículo 63 de la Ley 24/1988, de 28 de julio, del Mercado de Valores, y en el artículo 5.1 del Real Decreto 217/2008, de 15 de febrero). Aestas Fund no se responsabiliza del uso que se haga de esta información. Antes de invertir en una cuenta real, es necesario tener toda la formación adecuada o delegar la tarea en un profesional debidamente autorizado para ello.

Tesis excepcional